|

ОПРЕДЕЛЕНИЕ

В XVII веке в Японии был разработан один из методов технического анализа, который использовался для прогнозирования цен на рисовые кон тракты. Метод получил название «японские свечи». Его популяризатором считается Стивен Нисон (Steven Nison), он же признан ведущим экспертом по интерпретации графиков свечей.

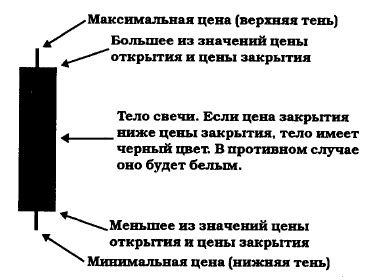

Свечи отражают ту же информацию (цены открытия, закрытия, максимумы и минимумы), что и современные столбиковые графики, но в отличие от последних в более простом для восприятия виде показывают соотношение между ценами открытия и закрытия. Графики свечей – это просто еще один способ наблюдения за динамикой цен; они не требуют никаких вычислений.

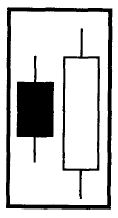

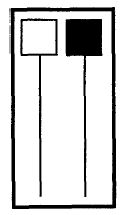

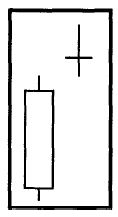

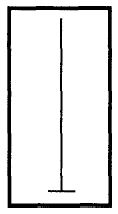

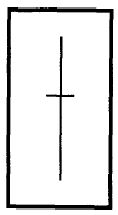

Каждая свеча представляет один период (напр., день). На рисунке 47 показаны элементы свечи.

ИНТЕРПРЕТАЦИЯ

По моим наблюдениям, одних инвесторов привлекает загадочность японских свечей: а вдруг это и есть «давно утерянный ключ Востока» к инвестиционному анализу? Другим она претит: это всего лишь графики, не так ли? Настоятельно советую читателю оставить в стороне свои чувства по поводу прошлого свечей и заняться изучением их богатых аналитических возможностей. Эти графики великолепно отражают изменения спроса и предложения – главных движущих сил рынка.

Поскольку графики свечей показывают соотношение между ценами открытия, закрытия, максимумами и минимумами, они не пригодны для анализа ценных бумаг, для которых известна лишь цена закрытия; изначально они не предназначались и для бумаг с неизвестной ценой открытия. Желающим построить свечной график для бумаги без данных о цене открытия рекомендую использовать вместо нее цену закрытия предыдущего дня. Этот прием позволит получить несколько необычные, но вполне пригодные для анализа свечи и модели.

Интерпретация графиков свечей состоит, главным образом, в анализе моделей. Наиболее часто встречающиеся из них описаны ниже.

БЫЧЬИ МОДЕЛИ

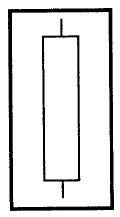

Длинная белая свеча (Long white (empty) line). Эта бычья свеча образуется, когда цены открываются около минимума, а закрываются намного выше цены открытия, вблизи максимума периода.

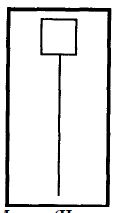

Молот (Hammer). Эта свеча является бычьей, если образуется после значительной нисходящей тенденции. Если она возникает после значительной восходящей тенденции, то называется «повешенный». Молот характеризуется маленьким телом (т.е. близостью цен открытия и закрытия) и длинной нижней тенью (т.е. минимум намного ниже цены открытия, максимума и цены закрытия). Тело свечи может быть белым или черным.

Просвет в облаках (Piercing line). Эта бычья модель противоположна модели «завеса из темных облаков» (см. стр. 231). Первая из двух ее свечей – длинная черная, а вторая – длинная белая. Вторая свеча открывается ниже минимума первой свечи, а закрывается выше середины тела первой свечи.

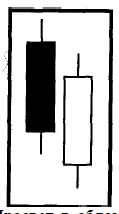

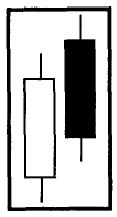

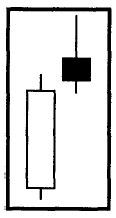

Бычья модель поглощения (Bullish engulfing lines). Является сильной бычьей моделью, если образуется после значительной нисходящей тенденции (т.е. выступает в качестве модели разворота). Состоит из небольшой медвежьей (черной) свечи и поглощающей ее длинной бычьей (белой) свечи.

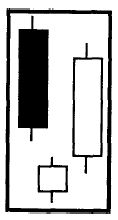

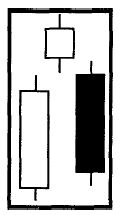

Утренняя звезда (Morning star). Бычья модель – сигнал потенциального основания. Звезда указывает на возможный разворот рынка, и бычья (белая) свеча служит тому подтверждением. Звезда может быть белой или черной.

Бычья звезда дожи (Bullish doji star). Звезда указывает на возможный разворот, а дожи свидетельствует о неопределенности. Таким образом, данная модель обычно означает разворот после периода неопределенности. Для вступления в сделку необходимо дождаться подтверждающего сигнала (напр., как в случае вышеописанной утренней звезды). Первая свеча может быть белой или черной.

МЕДВЕЖЬИ МОДЕЛИ

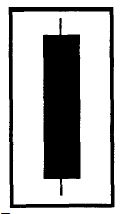

Длинная черная свеча (Long black (filled-in) line). Эта медвежья свеча образуется, когда цены открываются около максимума, а закрываются гораздо ниже цены открытия, вблизи минимума периода.

Повешенный (Hanging Man). Эти свечи являются медвежьими, если образуются после значительной восходящей тенденции. Если они возникают после значительной нисходящей тенденции, то носят название «молот». Повешенные характеризуются небольшим телом (т.е. близостью цен открытия и закрытия) и длинной нижней тенью минимум намного ниже цены открытия, максимума и цены (закрытия). Тела свечей могут быть белыми или черными.

Завеса из темных облаков (Dark cloud cover). Эта медвежья модель более значима, если тело второй свечи опускается ниже середины тела первой свечи (как показано на рисунке).

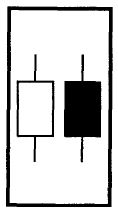

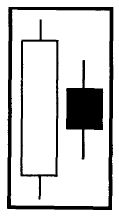

Медвежья модель поглощения (Bearish engulfing pattern). Является сильной медвежьей моделью, если образуется после значительной восходящей тенденции (т.е. выступает в качестве модели разворота). Состоит из небольшой бычьей (белой) свечи и поглощающей ее длинной медвежьей (черной) свечи.

Вечерняя звезда (Evening star). Медвежья модель сигнал потенциальной вершины. Звезда указывает на возможный разворот рынка, и медвежья (черная) свеча служит тому подтверждением. Звезда может быть белой или черной.

Звезда дожи (Doji star). Звезда указывает на возможный разворот, а дожи свидетельствует о неопределенности. Таким образом, данная модель обычно означает разворот после периода неопределенности. Для вступления в сделку необходимо дождаться подтверждающего сигнала (напр., как в случае вышеописанной вечерней звезды).

Падающая звезда (Shooting star). Эта модель означает возможную кратковременную коррекцию, если появляется после подъема рынка. У звезды должно быть небольшое тело, расположенное вблизи минимума, и длинная верхняя тень.

МОДЕЛИ РАЗВОРОТА

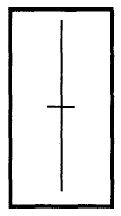

Длинноногий дожи (Long-legged doji). Эта свеча указывает на переломный момент в развитии рынка. Образуется, когда цены открытия и закрытия совпадают а диапазон между максимумом и минимумом относите но велик.

Дожи стрекоза (Dragon-fly doji). Эта свеча также означает переломный момент в развитии рынка. Она образует если цены открытия и закрытия равны, а минимум значительно ниже уровней открытия, максимума и закрытия.

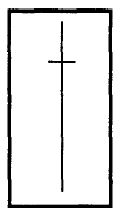

Дожи надгробие (Gravestone doji). Эта свеча также означает переломный момент в развитии рынка. Она образуется, если цены открытия, закрытия и минимум равны максимум – значительно выше них.

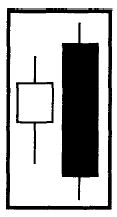

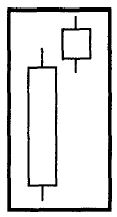

Звезда (Star). Звезда предупреждает о развороте рынка. Она представляет собой свечу с маленьким телом, которая г является после свечи с телом значительно большего размера, причем тела не перекрывают друг друга. Тени свеч могут перекрываться.

Звезда дожи (Doji star). Звезда указывает на возможный разворот, а дожи свидетельствует о неопределенности. Таким образом, данная модель обычно означает разворот после периода неопределенности. Для вступления в сделку необходимо дождаться подтверждающего сигнала (напр., как в случае вышеописанной вечерней звезды).

НЕЙТРАЛЬНЫЕ МОДЕЛИ

Волчки (Spinning tops). Эти нейтральные свечи образуются, когда расстояние между максимумом и минимумом, а также между ценами открытия и закрытия относительно невелики.

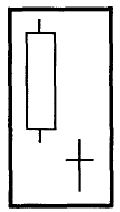

Дожи (Doji). Эта свеча означает неопределенность: рынок открылся и закрылся при одинаковых ценах. Дожи встречается в ряде различных моделей.

Двойной дожи (две смежные свечи дожи) означает, что за выходом из нынешнего состояния неопределенности последует мощное движение рынка.

Харами (Harami ("pregnant" in English)). Эта модель (в переводе «беременная») указывает на ослабление темпа ценовой тенденции. Она образуется, когда свеча с маленьким телом оказывается в пределах сравнительного большего тела предыдущей свечи. В данном примере за бычьей (белой) свечой с длинным телом следует слабая медвежья (черная) свеча, что означает замедление темпа восходящей тенденции.

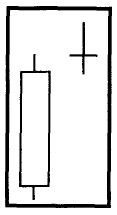

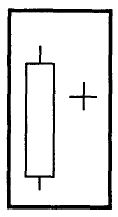

Крест карами (Harami cross). Эта модель также указывает на ослабление темпа ценовой тенденции. Она отличается от харами лишь тем, что ее вторая свеча представлена дожи (что означает неопределенность).

ПРИМЕР

Следующий график цен на кукурузу иллюстрирует несколько свечных моделей и принципы их использования.

|