|

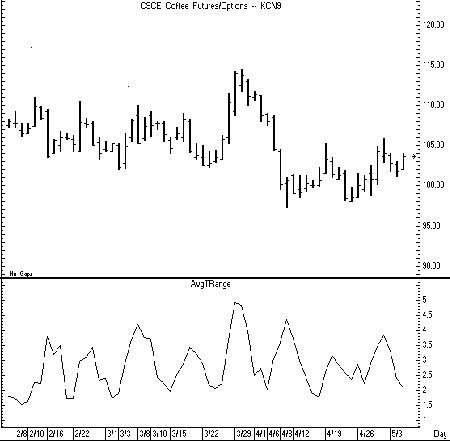

Трендовый день могут предварять несколько признаков, однако наиболее часто отмечается снижение волатильности или торгового диапазона. В общем, существует определенная цикличность в чередовании повышенной и пониженной волатильности. Рынок колеблется между периодами спокойствия или консолидации и периодами движения вверх или вниз. Волатильность более циклична, чем цены.

В том, что это действительно так, легко убедиться, загрузив в MESA цены любой акции и, отдельно, в виде самостоятельного цифрового ряда, волатильность этой акции. Для РАО ЕЭС, например, в период с 1 января по 11 июня 99 года количество торговых дней, для которых MESA 98 обнаружила цикличность составляет 21, в то время как для волатильности за этот же промежуток времени – 61. При этом общее количество торговых дней составляло 108. Таким образом, волатильность большую часть времени колеблется циклически, а цены большую часть времени находятся в трендовом состоянии. – Примечание Moysha

Во время консолидации рынка достигается баланс между покупателями и продавцами и торговый диапазон сужается. При поступлении некой новой информации рынок начинает сдвигаться от этой точки баланса и пытается найти новые ценовые области или уровни. В этой ситуации или длинные или короткие позиции оказываются в "ловушке", находясь на стороне, противоположной движению рынка и в конечном счете вынужденно закрываются, иммитирую существование дисбаланса между притоком/оттоком.

Импульсное увеличение цен привлекает новых участников рынка и довольно быстро создается замкнутый круг. Трейдеры, торгующие локальные экстремумы, распознав однонаправленное движение, начинают борьбу за закрытие позиций. Вместо отката цен, как это бывает при обычном состоянии рынка, создается положительная обратная связь – состояние, при котором никто не может предсказать, как далеко могут сдвинуться цены. Рынок стремиться наращивать импульс, а не колебаться.

Мы можем определить, когда рынок достигает окончания фазы консолидации, поскольку происходит сужение среднего дневного торгового диапазона. Мы знаем, что назревает возможный прорыв. Однако трудно определить направление этого прорыва, поскольку все еще существует баланс между покупателями и продавцами. Все, что мы можем сделать – это подготовиться в предстоящему увеличению волатильности. Большинство торговых стратегий, основанных на прорывах, определяют направление входа только после того, как рынок определится, в какую сторону он хочет идти. Эта торгоговая техника жертвует точками разворота в пользу большей уверенности в направлении движения рынка.

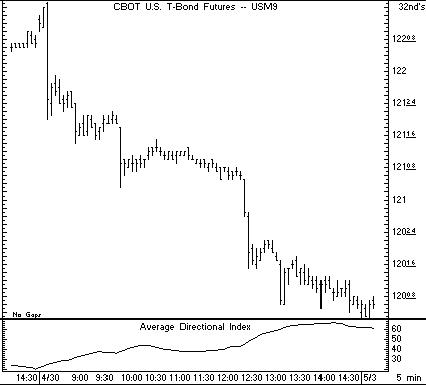

Определение состояния волатильности важно даже если вы занимаетесь торговлей интралей. В условиях нормального консолидирующегося рынка индикаторы, определяющие состояние перекупленности/ перепроданности, работаю хорошо для скальпирования S&P.

Хорошо то, что стратегии, основанные на прорывах имеют высокое соотношение win/loss. Плохо то, что потери при этих стратегиях могут быть очень жестокими. Условия, предваряющие трендовый деньНесколько основных ценовых паттернов могут служить указателями на возможное значительное увеличение торгового диапазона:

• NR7 – минимальное значение торгового диапазона за последние 7 дней (Toby Crabel ввел этот термин в своей классической книге Day Trading With Short-term Price Patterns and Opening-range Breakout);

В метастоке я пользуюсь для определения NR7 следующим индикатором:

If(HIGH-LOW = LLV(HIGH-LOW,7),1,0) – генерируется единица, если торговый диапазон за день наименьший за последние 7 дней. Примеч. Moysha.

• 2 или 3 следующих подряд дня с маленькими значениями дневного торгового диапазона;

• формирование клина (в ходе которого происходит сжатие торгового диапазона);

• Hook Day – открытие выше (ниже) максимума (минимума) предидущего дня и затем происходит изменение направления движения цен, торговый диапазон меньше, чем вчера. Трейдеры считают (на открытии), что произошел разворот тренда, в то время, как вместо этого рынок формирует небольшую консолидацию или внутридневную фигуру продолжения;

• низкие значения волатильности, определяемые такими методами, как стандартная девиация или различные индексы;

• большой разрыв на открытии (вызванный значительным дисбалансом между покупателями и продавцами);

• убегающий импульс (рынок без сопротивлений сверху в состоянии тренда вверх или без поддержки в состоянии тренда вниз. Это условие отличается от перечисленных выше тем, что волатильность уже увеличилась. Однако, на рынке в состоянии импульса значительный дисбаланс между покупателями и продавцами приводит к продолжающемуся увеличению торгового диапазона).

|