|

Производные рынки не мучаются угрызениями совести, когда речь идет об установлении квот на разрыв между ценой спроса и предложения (при том, что рынок в обязательном порядке получает 25%). Стандартная квота – 0,3 или 0,4% при двойном опционе на срок в три дня. Я стараюсь поставить дилеров на место, сказав что-то вроде: «Пожалуйста, не вносите это в счет. Если мои клиенты обнаружат, что я согласился на такую квоту, они засадят нас с вами за решетку». Если они не желают образумиться, я закрываю счет и присылаю им копию избранных мест из мемуаров Н. М. Мура-младшего.

Кроме как в момент открытия биржи, ни на одном рынке не бывает единой цены на какие-либо ценные бумаги или товары. Существует цена спроса и цена предложения. Квота Национальной ассоциации маклеров ценных бумаг на разрыв в 1/4 между ценой спроса и ценой предложения на десятидолларовую акцию доходит до 2,5%. С виду – недурно... но, поразмыслив, вы поймете, что если разворот тенденции происходит четыре раза в год, то за этот год вы теряете 10% от того, что получили бы, останься тенденция неизменно благоприятной для вас. Обычно разрыв между ценой спроса и предложения на фьючерсные контракты на рынках серебра или сои составляет 1/2 цента на пятидолларовый контракт, т.е. 0,l%. На рынке казначейских обязательств – самом ликвидном в мире – разрыв между ценой спроса и предложения на стодолларовую ценную бумагу составляет 1/32, или 0,03% На первый взгляд кажется, что такие маленькие разрывы даже в сочетании с комиссионными, не могут нанести сколь либо заметный удар по вашему кошельку: ведь они составляют меньше 1/10 процента от общей стоимости акций. Но это – иллюзия. Комбинация разрыва между ценой спроса и предложения, комиссионных и плохого исполнения заказа быстро пустит вас по миру.

Чтобы лучше понять, почему частые выплаты посредникам на торгах ведут к краху, представьте себе, что выиграете с брокерским домом в очень простую игру. Каждый день вы подбрасываете монетку. Если она выпадает «орлом» вверх, вы выигрываете один доллар; если «башкой» – проигрываете один доллар. Но с каждого броска брокер берет 20%. Каковы ваши шансы остаться победителем, сделав 200 бросков? Ответ прост: один шанс из ста тысяч. И похоже, вплоть до последних лет фактор брокеров-грабителей сильно недооценивали. Еще не ушли в прошлое комиссионные суммой в 50-100 долларов. Разрыв между ценой спроса и предложения на наиболее активно оборачиваемые на рынке товары, такие, как золото, зерно и фьючерсы фондовых рынков, доходит до 50 долларов за контракт, хотя в случае весьма популярных контрактов на казначейские обязательства он снизился до 32 долларов. Таким образом, в среднем в 1970-е и 1980-е годы с одной сделки брокер получал от 82 до 100 долларов.

И хотя в последнее время фьючерсные фирмы понизили стоимость услуг и комиссионные до 15 долларов за сделку для членов бирж, заключающих от пяти до десяти контрактов в день, все равно итог существенно не изменился.

Высокие комиссионные рано или поздно могут стереть спекулянта в порошок. Но они не сравнятся по своей разрушительной силе со скачками цен. Существующая на фьючерсных рынках возможность скачков цен в 50:1 предоставляет публике массу шансов обанкротиться.

В таблице 8.1 показан средний процент сдвигов за день на активных рынках в середине 1990-х годов. Сдвиг в 0,8% за день можно считать типичным. На фьючерсные сделки средний сдвиг от закрытия до закрытия биржи колеблется от 0,36% по британским фунтам до 1,42% по меди: средняя величина сдвига – 0,8%.

Предположим, ваш капитал составляет 2000 долларов. Вы вкладываете 1000 долларов в контроль над фьючерсами, чья номинальная стоимость составляет 50 000 долларов и в день колеблется в среднем на 400 долларов. Эти колебания составляют 20% от вашего капитала в 2000 долларов. Достаточно лишь небольшого сдвига не в вашу пользу (к примеру, сдвиги на среднюю величину три дня подряд или крупный сдвиг за один день, втрое больший среднего), чтобы вы потеряли 100% маржи и 50% своего капитала!

Теперь понимаете, почему для среднего спекулянта почти невозможно удержаться в игре, даже если он выдержит 20%-ные комиссионные? Против него играют два чрезвычайно мощных игрока: вышеупомянутые комиссионные и сдвиги цен. И там, где сдвиги цен делают 20% работы, остальные 80% доделывают комиссионные.

Когда я был еще молодым студентом Гарварда, все опубликованные книги по статистике умещались на одной библиотечной полке. А сегодня один только Уайли издает 160 книг по прикладной теории вероятности и серии по ее приложениям. В 1960-е годы по теории вероятности существовала только одна книга, изданная тем же Уайли: «Введение в теорию вероятностей и ее приложения» Вильяма Феллера [Рус. пер.: В.Феллер. Введение в теорию вероятностей и ее приложения. М.: «Мир», 1984. – Прим. пер. ]. Могу рекомендовать ее всякому, кто интересуется темой случайных блужданий. Глава, посвященная разорению азартного игрока, произвела на меня. в свое время огромное впечатление.

Известно множество историй о том, как игроки разорялись из-за непомерного богатства своих противников, и, о том, как рост ставок приводил к крупному перелому в игре. В ключевом параграфе вышеупомянутой главы из книги В. Феллера противопоставлены страховка и ожидание. Если бы каждый игрок избегал невыгодных ставок, «то это означало бы конец страхового дела, ибо осторожный водитель, страхующийся на всякий случай, играет при этом, очевидно, в технически «невыгодную» игру».

Здесь слышится зловещая перекличка с фундаментальной проблемой спекуляций: в какой момент, с точки зрения теории вероятности, следует вступать в игру на бирже; каков должен быть первоначальный капитал; каковы должны быть ставки; и, наконец, в какой момент надо остановиться и выйти из игры.

В книге Феллера можно найти множество случаев из реальной жизни. Например, обсудив вопрос о том, почему игрок с большим первоначальным капиталом часто имеет внушительный шанс выиграть небольшую сумму, но также и небольшой шанс полностью разориться, Феллер рассказывает такую историю:

«Некий игрок из года в год ездил в Монте-Карло и всегда успешно покрывал расходы на свой отдых. Он твердо верил в магическую власть над случаем. В действительности же в его опыте нет ничего удивительного. Если предположить, что он начинал с суммой, в десять раз большей его окончательного выигрыша, то каждый год вероятность успеха составляла примерно 0,9%. Вероятность непрерывающейся последовательности из десяти успехов равнялась приблизительно 0,37%. Таким образом, продолжительные успехи ни в коей мере не являются невероятными. Более того, в ОДНОЙ неудаче, по мнению игрока, конечно, были бы виноваты неосмотрительность или кратковременное недомогание».

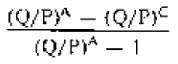

Классическую задачу о разорении игрока, применимую ко всем областям спекуляции, можно изложить следующим образом. Игрок с начальным капиталом С играет против казино. В каждой игре он либо выигрывает 1 доллар с вероятностью Р, либо теряет один доллар с вероятностью Q, которая составляет 1-Р. Игрок намерен оставаться в игре до тех пор, пока его капитал не увеличится до некоего значения А либо не уменьшится до 0, т.е. до полного разорения. При такой игре вероятность разорения игрока рассчитывается по формуле:

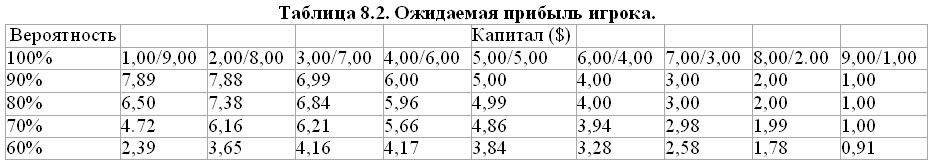

Попробуем подставить в эту формулу какие-нибудь реальные значения. Допустим, у игрока есть 60%-ный шанс выиграть в каждой игре. Он начинает с капитала в 1 доллар и стремится увеличить свой капитал до 10 долларов. В таком случае вероятность разориться для него составляет 66,1%. Шанс выйти из игры с выигрышем в 10 долларов составляет для него 33,9% (100% – 66,1%). Таким образом, ему можно рассчитывать на финальный выигрыш в 3,39 доллара. Начав с 1 доллара, он получит прибыль в 2,39 доллара.

В таблице 8.2 сведены ожидаемые значения прибыли от последовательности игр при первоначальном капитале С и вероятности ежедневного выигрыша Р. Когда шанс на выигрыш составляет 60%, ожидаемая сумма выигрыша начинает приближаться к минимуму. Начав с 4 долларов, а не с 1, игрок увеличивает ожидаемую прибыль с 2.39 до 4,17 доллара. Этот прирост близок к относительному размеру выигрышей искусных и хорошо обеспеченных игроков в покер. Но если первоначальный капитал поднимается выше 4 долларов, то риск разорения уменьшается, а вместе с ним уменьшается и процент прибыли, необходимый для достижения цели в 10 долларов, Например, при начальном капитале в 9 долларов разорение происходит очень редко, но прибыль составит только 1 доллар (10-9).

Эта идеализированная формулировка задачи о разорении игрока демонстрирует то, что происходит на практике при игре на бирже. Спекулянт стремится, чтобы его ставка была достаточно невелика по отношению к его капиталу (дабы избежать разорения), но достаточно велика, чтобы достичь суммы выигрыша, на которую он рассчитывает. Однако, к сожалению, в реальной жизни спекулянт никогда не знает свои истинные шансы на выигрыш в каждой сделке, поэтому не может вычислить по таблице оптимальную величину ставки.

Когда шансы на успех ниже 50%, ситуация меняется. Если при шансах на выигрыш выше 50% игроку рекомендовалось делать маленькие ставки, чтобы выжать прибыль постепенно, то теперь, при малой вероятности выигрыша, лучше всего сделать максимальную ставку: только так можно рассчитывать на финальную победу. Отчасти в этом состоит причина, по которой казино обычно устанавливает лимит на ставки, которые могут делать против него, а биржа – позиционный лимит на сумму покупок, которые делает публика.

Время от времени, встречаясь с активными игроками: на бирже, я пытаюсь объяснить им, почему возможность разорения, комиссионные и сдвиги цен в совокупности оставляют спекулянту ничтожные шансы на выигрыш. В качестве иллюстрации я привожу какой-нибудь случай из жизни. Часто бывает так, что в течение одного торгового дня иены сдвигаются до уровня, означающего разорение для игрока с небольшим капиталом, а на следующий же день возвращаются обратно. Так биржа избавляется от неугодных ей трейдеров. Как правило, мои слушатели поначалу реагируют скептически на подобные рассуждения, но, как только истина доходит до них, скептицизм сменяется разочарованием и гневом. «Ты хочешь сказать, что все это время я просто-напросто кормил своего брокера?» – в конце концов спрашивает очередной слушатель. Это открытие обычно так ошеломляет неподготовленного человека, что он уже не слышит, как я добавляю: «Не огорчайся. Ты прекрасно сыграл свою роль в рыночной экосистеме».

Вернувшись к себе домой, этот несчастный долго и злобно изучает тексты своих договоров с брокером. А затем он возвращается ко мне и признает: «Вик, ты был прав. И знаешь ли, теперь я чувствую себя гораздо лучше. Оказывается, я не так уж плохо играл. Оказывается, я вылетел не по своей вине, а из-за комиссионных».

Один из моих приятелей, потерявший все свои деньги на спекуляциях серебром, поначалу просто не мог воспринять это откровение. «Да, я проиграл, но я по-прежнему уверен, что если бы продал, а не купил, то я выиграл бы столько, сколько сейчас проиграл».

«Нет, Джо! Совершенно неважно, купил ты или продал. Ты проиграл бы в любом случае!»

И когда до него наконец дошло, в чем дело, он устроился работать на ферму – выращивать елки к Рождеству.

Центральную проблему спекуляции составляет баланс между первоначальным капиталом и размером суммы, вложенной в позицию; и шансами трейдера на выигрыш и изменениями цены. Во всех хороших учебниках по игре в блэкджек рассматривается в качестве ключевой проблемы вопрос о том, сколько поставить на каждую карту, не подвергая себя серьезному риску разорения, если казино использует четыре или восемь колод. В покере главное условие успеха – умение соразмерять повышение ставок с первоначальной ставкой, со своим искусством и мастерством противников.

Основной закон спекуляций состоит в том, что если при каждой сделке шансы на выигрыш невелики, то длинная последовательность сделок (скажем, 50 или больше) приведет к заметным потерям. Если вы не уделяете внимания этой закономерности, вы обречены на провал. И наоборот, если вы сведете число сделок и комиссионные до минимума, ваши шансы на успех повысятся.

«Должны же мы получать какую-то прибыль!» – возмущенно заявляют работники казино, когда им предъявляют претензии. И может показаться, что они имеют на это право, учитывая, насколько дешева у них еда, насколько хороши отели и насколько услужливы вездесущие менеджеры. «Надеемся, вы развлеклись от души!» -прочтете вы на дорожном знаке, покидая Лас-Вегас. Но не рассчитывайте, что вы покинете его победителем, если играете много партий кряду. Шансы выйти победителем из серии 10 000 игр в американскую рулетку, если казино берет всего 5%, близки к нулю. В таком случае, каков, по-вашему, шанс выиграть в аналогичной серии сделок на опционных торгах, где на комиссионные обычно уходит от 12 до 50%? Известно ли вам слово, означающее число, которое меньше нуля в 10 000 раз?!

|