|

Где разместить стоп-приказ после входа в сделку? Это один из самых трудных вопросов в техническом анализе. После того как вы ответите на него, возникнет второй, еще более трудный: когда и куда перемещать этот приказ по ходу дела? Если делать это слишком рано и двигать его слишком близко к рынку, он может выбить вас из сделки случайным внутридневным колебанием цен. А если разместить стоп-приказ слишком далеко, то защита будет слишком слабой.

В параболической системе, которую я описал в книге «Как играть и выигрывать на бирже», эта проблема решалась ежедневным перемещением стоп-приказа ближе к рынку. Процесс ускорялся по мере того, как цены поднимались до нового максимума или опускались до нового минимума. Недостаток параболической системы в том, что стоп-приказ продолжает смещаться, даже когда рынок не движется, и часто его выбивает рыночный шум.

Если применить концепцию сигнала и шума, то сигнал – это рыночный тренд, а шум – случайное изменение цен. Цены акции или фьючерса могут расти или снижаться по тренду, но шум случайных колебаний делает сигнал менее четким. Играть у правого края графика трудно именно потому, что уровень шума высок. Я разработал метод зоны безопасности, чтобы ставить стоп-приказы достаточно близко к рынку для защиты капитала, но достаточно далеко, чтобы избежать большинства случайных колебаний.

Инженеры ставят фильтры, чтобы подавить шум и выделить сигнал. Если тренд – сигнал, то шум – движение против тренда. Когда тренд растет, шум – та часть сегодняшнего диапазона, что ниже вчерашнего минимума. А когда тренд падает, шум – это та часть диапазона, что выше вчерашнего максимума. Метод зоны безопасности измеряет уровень шума и размещает стоп-приказы на расстоянии от рынка, кратном уровню шума.

Определить тренд мы можем по наклону 22-дневного EMA. Чтобы замерить шум, надо выбрать длину контрольного периода, то есть решить, как далеко в прошлое заглядывать. Этот период должен быть достаточно длинным, чтобы выявить средний уровень шума, но достаточно коротким, чтобы быть привязанным к недавнему времени. Можно взять 10 или 20 дней, а чтобы найти средние параметры долгосрочного поведения рынка, можно взять период длиной около стадией.

Если тренд растет, отметьте все прорывы цен вниз за контрольный период, сложите их величины и разделите на число прорывов. Таким образом, вы получите среднюю величину прорыва вниз за выбранный период, отражающую средний уровень шума за это время. Размещать стоп-приказ на более близком расстоянии – напрашиваться на потерю. Стоп-приказ должен быть дальше средней величины прорыва. Умножьте ее на некоторый коэффициент – начните с 2, а затем поэкспериментируйте с бОльшими числами. Вычтите результат из минимума предыдущего дня и поставьте стоп-приказ на полученном уровне. Если сегодняшний минимум ниже вчерашнего, не переносите приказ ниже, чем вчера, так как при длинных позициях мы можем перемещать защитный стоп-приказ только вверх и ни в коем случае вниз.

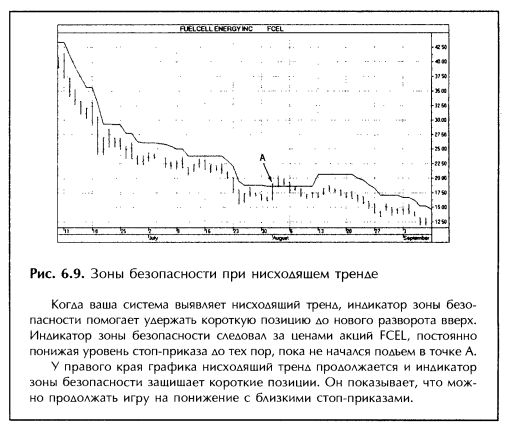

Руководствуйтесь прямо противоположными правилами, когда тренд идет вниз. Когда 22-дневное EMA падает, посчитайте число прорывов вверх за контрольный период и вычислите их среднюю величину. Умножьте полученное число на некоторый коэффициент, начиная с 2. Играя на понижение, установите защитный стоп-приказ, прибавив к максимуму предыдущего дня удвоенную величину среднего прорыва вверх. Перемещайте стоп-приказ вниз, когда цены достигают более низкого максимума, но никогда не переносите его вверх.

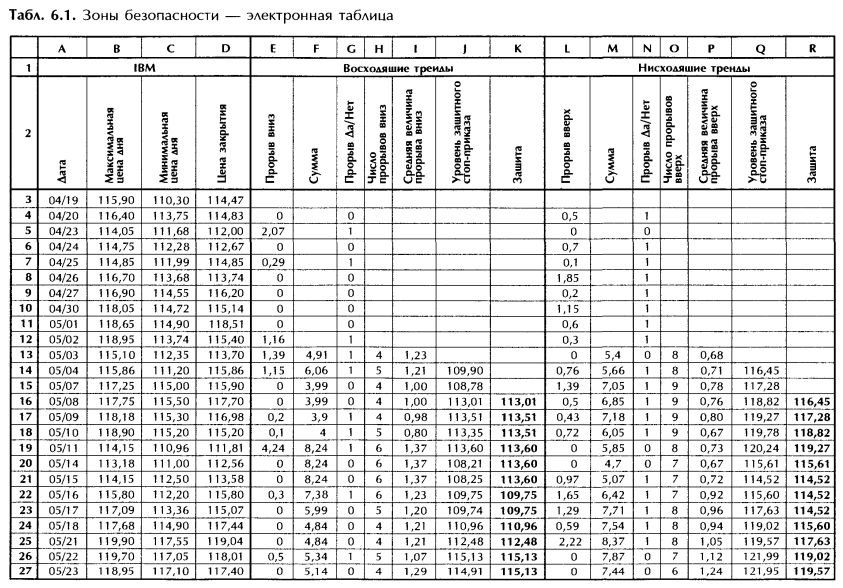

Когда метод зоны безопасности будет включен в программные пакеты, это позволит трейдерам менять как контрольный период, так и коэффициент. Но пока вам придется самим программировать зоны безопасности или производить расчет вручную (см. таблицу 6.1). Рассчитывайте шум отдельно для восходящих и нисходящих трендов.

Ниже приводятся правила расчета зон безопасности с помощью электронной таблицы Excel. Поняв методику, запрограммируйте ее в свою программу технического анализа с выводом сигналов на график цен. Сравните данные, полученные с помощью электронной таблицы и технической программы. Они должны совпадать. Если же они различаются, значит, вы допустили ошибку при программировании. Сравнение результатов, полученных с помощью двух программ, позволяет исправлять ошибки.

Правила установки стоп-приказов для восходящих трендов. Когда тренд растет, зона безопасности рассчитывается по минимумам цен, так как от них зависят уровни стоп-приказов.

1. Соберите данные по вашему рынку акций или фьючерсов не менее чем за месяц, включающие в себя максимумы, минимумы и цены закрытия, и введите их в электронную таблицу, как показано в таблице 6.1. Минимумы в столбце С, первая запись в третьей строке.

2. Проверьте, оказался ли сегодняшний минимум ниже вчерашнего. В ячейку Е4 введите формулу =IF(C3>C4, C3-C4,0) и протяните ее вниз по всему столбцу. Эта формула определяет глубину прорыва ниже диапазона предыдущего дня, а если прорыва нет, в ячейке появляется ноль.

3. Выберите контрольный период (период обзора данных) и суммируйте величины всех прорывов вниз за это время. Начните с десяти дней, а затем поэкспериментируйте с другими значениями. Перейдите к ячейке F13, введите формулу =SUM(Е4:Е13) и протяните ее вниз по всему столбцу. Эта формула суммирует величины всех прорывов вниз за последние десять дней.

4. Отметьте каждый столбик графика, который опускается ниже предыдущего. Перейдите к ячейке G4, введите формулу =IF(C45. Подсчитайте количество прорывов вниз за контрольный период (в данном случае за десять дней). Перейдите к ячейке Н13, введите формулу =SUM(G4:G13) и протяните ее вниз по всему столбцу. В каждой ячейке будет показано, сколько раз за последние десять дней цены прорывались ниже цены предшествующего дня.

6. Рассчитайте среднюю величину прорыва вниз, разделив сумму величин всех прорывов на их число. Перейдите к ячейке 113, введите формулу =F13/H13 и протяните ее вниз по всему столбцу. В этих ячейках будет показана средняя величина прорыва вниз, то есть нормальный уровень рыночного шума, на каждый день.

7. Установите защитный стоп-приказ на сегодня ниже минимума предыдущего дня на расстоянии, кратном средней величине прорыва вниз, рассчитанной в предыдущий день. Для этого умножьте среднюю величину прорыва вниз на выбранный коэффициент (начните с 2, а затем проверьте все значения до 3) и вычтите полученный результат из минимума предыдущего дня. Перейдите к ячейке J14, введите формулу =С 13-2 • I13 и протяните ее вниз по всему столбцу. Таким образом, защитный стоп-приказ будет установлен ниже минимальной цены предыдущего дня на две средние величины прорыва вниз. Если сегодняшний минимум опустится ниже вчерашнего на удвоенную величину рыночного шума, мы выйдем из сделки.

8. Усовершенствуйте формулу, чтобы она не могла понизить уровень стоп-приказа при восходящем тренде. Если вышеприведенная формула говорит, что нужно понизить уровень стоп-приказа, мы просто оставляем его на том же уровне. Перейдите к ячейке К16, введите формулу =МАХ(J14:J16) и протяните ее вниз по всему столбцу. Это предотвратит понижение защитных стоп-приказов в течение трех дней. А через три дня либо возобновится восходящий тренд, либо будет выбит стоп-приказ.

Правила установки стоп-приказов для нисходящих трендов. Когда тренд падает, зона безопасности рассчитывается по максимумам цен, так как именно они определяют уровни стоп-приказов.

1. Соберите данные по вашему рынку акций или фьючерсов, включающие в себя максимумы, минимумы и цены закрытия, не менее чем за месяц и представьте их, как это сделано в таблице 6.1. Максимумы в столбце В, первая запись в третьей строке.

2. Проверьте, оказался ли сегодняшний максимум выше вчерашнего. В ячейку L4 введите формулу =IF(B4>B3, B4-B3,0) и протяните ее вниз по всему столбцу. Эта формула определяет высоту прорыва выше диапазона предыдущего дня, а если прорыва нет, в ячейке появится ноль.

3. Выберите контрольный период и суммируйте величины всех прорывов вверх за это время. Начните с десяти дней, а затем поэкспериментируйте с бОльшими числами. Перейдите к ячейке М13, введите формулу =SUM(L4:L13) и протяните ее вниз по всему столбцу. Эта формула суммирует величины всех прорывов вверх за последние десять дней.

4. Отметьте каждый столбик графика, который поднимается выше предыдущего. Перейдите к ячейке N4, введите формулу =IF(B4>B3,1,0) и протяните ее вниз по всему столбцу. Наличие прорыва будет отмечаться значением 1, а отсутствие – значением 0.

5. Подсчитайте количество прорывов вверх за контрольный период (в данном случае за десять дней). Перейдите к ячейке 013, введите формулу =SUM(N4:N13) и протяните ее вниз по всему столбцу. В каждой ячейке будет показано, сколько раз за последние десять дней цены прорывались вверх.

6. Рассчитайте среднюю величину прорыва вверх, разделив сумму величин всех прорывов на их число. Перейдите к ячейке Р13, введите формулу =М13/O13 и протяните ее вниз по всему столбцу. В этих ячейках будет показана средняя величина прорыва вверх, то есть нормальный уровень рыночного шума, на каждый день.

7. Установите защитный стоп-приказ для короткой позиции на сегодня выше максимума предыдущего дня на расстоянии, кратном средней величине прорыва вверх. Умножьте среднюю величину прорыва вверх на выбранный коэффициент (начните с 2, затем проверьте все значения до 3) и прибавьте результат к максимуму предыдущего дня. Перейдите к ячейке Q14, введите формулу =В13 + 2 • Р13 и протяните ее вниз по всему столбцу. Таким образом, стоп-приказ будет установлен выше максимальной цены предыдущего дня на две средние величины прорыва вверх. Если сегодняшний максимум превзойдет вчерашний на удвоенную величину рыночного шума, мы выйдем из сделки. 8. Усовершенствуйте формулу, чтобы она не могла повысить уровень стоп-приказа при нисходящем тренде. Если вышеприведенная формула говорит, что нужно повысить уровень стоп-приказа, мы просто оставляем его на том же уровне. Перейдите к ячейке R16, введите формулу =MIN(Q14:Q16) и протяните ее вниз по всему столбцу. Это предотвратит повышение стоп-приказов в течение трех дней. А через три дня либо возобновится нисходящий тренд, либо будет выбит стоп-приказ.

Новизна метода зоны безопасности в том, что он отслеживает уровень рыночной активности и корректирует стоп-приказы на ее основе. При этом они размещаются не на очевидных уровнях поддержки и сопротивления, а на индивидуально подобранных уровнях.

Зоны безопасности работают при восходящих и нисходящих трендах. Внутри контрольного окна мы подсчитываем количество прорывов цен из диапазона предыдущего дня, рассчитываем среднее значение прорыва вверх или вниз, умножаем полученную цифру на выбранный коэффициент (начиная с 2) и затем либо прибавляем результат к максимуму, либо вычитаем его из минимума.

Как и все системы и индикаторы в этой книге, индикатор зоны безопасности не работает автоматически, избавляя вас от необходимости думать. Вы должны выбрать контрольный период для расчета зоны безопасности. Не заглядывайте назад дальше последнего большого разворота тренда. Если нисходящий тренд повернул вверх две недели назад, то при определении зоны безопасности для длинных позиций не следует заглядывать назад больше, чем на десять биржевых дней.

|