|

Если поглощение создает стоимость, тогда возможно, что акционеры обеих компаний – как приобретающей, так и приобретаемой – получат после трансакции больше денег, чем они имели до сделки. Впрочем, даже если присоединение и может создать стоимость, разделение стоимости между акционерами присоединяющей и присоединяемой фирм будет в решающей степени зависеть от цены приобретения. Если присоединяющая компания заплатит слишком много за фирму-мишень (присоединяемую) по сравнению со стоимостью, создаваемой этим присоединением, цена ее акций упадет, но акционеры присоединяемой компании все равно получат соответствующий доход.

Присоединения и создание стоимости

Может ли фирма создать стоимость путем присоединения других фирм? Даже сохраняя скептический взгляд на это предположение, вы можете, по крайней мере в теории, рассмотреть способы, с помощью которых присоединения и слияния могут увеличить стоимость. Одна компания может приобретать другие компании, которые недооценены рынком, и воспользоваться ошибками рынка, тем самым играя роль проницательного управляющего инвестиционным портфелем. Слияние фирм может работать, создавая синергию – рациональное обоснование, которым часто пользуются и злоупотребляют при поглощениях. Наконец, фирма может также создать стоимость путем покупки плохо управляемых, плохо руководимых фирм и коренным образом изменяя их. В этом разделе описывается каждая из этих создающих стоимость мотиваций.

Присоединение недооцененных фирм. Если рынки совершают ошибки при установлении цены акций компаний, то приобретатель может, по-видимому, купить компанию по договорной цене, более низкой сравнительно с ее стоимостью. Затем приобретатель может заработать на разности между се стоимостью и ценой покупки. Однако чтобы эта стратегия сработала, должны совпасть три основные составляющие.

1. Возможность (или способность) найти фирмы, акции которых продаются по цене, меньшей своей истинной стоимости: эта возможность означает либо доступ к более надежной информации, чем та, которой располагают другие инвесторы на рынке, либо более качественные аналитические приемы, чем те, которыми пользуются другие участники рынка.

2. Доступ к фондам, которые понадобятся для завершения присоединения: знание того, что фирма является недооцененной, вовсе не означает обязательное наличие у присоединяющей фирмы капитала, с помощью которого можно осуществить присоединение. Доступ к капиталу зависит от величины приобретателя – крупные фирмы будут иметь больший доступ к рынкам капитала и к внутренним фондам, чем мелкие фирмы или частные предприниматели, – и от послужного списка приобретателя: история успеха при присоединениях недооцененных фирм облегчит последующие присоединения.

3. Опытность в осуществлении: если приобретатель в процессе присоединения поднимет цену акций за пределы оцененной величины, то присоединение может и вовсе не принести никакой прибыли. Для иллюстрации допустим, что предполагаемая стоимость фирмы составляет $100 млн, а текущая рыночная цена равняется $75 млн. При присоединении этой фирмы присоединяющая фирма должна будет заплатить дороже рыночной оценки. Если эта добавка превысит 33% от рыночной цены, то цена приобретения превысит свою предполагаемую ценность и присоединение не создаст для присоединяющей фирмы никакой добавочной стоимости.

Хотя стратегия покупки недооцененных фирм имеет большую привлекательность, она все же вызывает опасения, особенно при поглощении компаний, торгуемых на разумно эффективных рынках, когда вознаграждения, выплаченные по рыночным ценам, могут очень быстро уничтожить излишек от предварительной оценки. Шансы повышаются на менее эффективных рынках или при присоединении частных предприятий.

Высокая операционная или финансовая синергия. Основание, которое чаще всего приводится как объяснение дополнительного дохода, получаемого в большинстве присоединений, есть синергия. Синергия представляет собой потенциальную дополнительную стоимость, получаемую в результате объединения двух фирм. Синергии могут быть операционными или финансовыми.

Операционные синергии – это такие синергии, которые позволяют фирмам увеличивать их операционные (текущие) доходы, увеличивать рост или и, то и другое. Вы можете разделить операционные синергии на четыре типа.

• Экономия от масштаба, которая может возникнуть от слияния, позволяя объединенной фирме стать более экономной по затратам и более доходной. Это чаще всего происходит, когда две фирмы, действующие в одном и том же бизнесе, сливаются, образуя более крупную фирму.

• Способность назначать более высокую цену акциям, появляющаяся в результате снижения конкуренции и повышения доли фирмы на рынке, что должно сказаться в более высоких колебаниях цен и более высоких текущих доходах. Чтобы это произошло, конкуренция должна быть слабой и фрагментированной по отношению к фирме, возникшей в результате слияния.

• Соединение различных функциональных мощностей, что бывает, когда фирма с большим опытом маркетинга присоединяет фирму с хорошей линейкой продуктов. Это предполагает, что объединенная фирма сохранит обе сильные стороны и что эти черты будут перенесены в новый бизнес.

• Более высокий рост на новых или существующих рынках, возникающий в результате объединения двух фирм. Например, это может случиться, когда американская фирма, производящая продукты потребления, присоединяет к себе фирму, действующую на новом рынке, которая имеет установившуюся сеть распределения и широкое признание своей торговой марки, а также использует эти преимущества для повышения уровня продаж своих продуктов.

Операционные синергии могут увеличить и ожидаемый рост, а через него и стоимость фирм, участвующих в слиянии или поглощении.

При наличии финансовой синергии финансовая отдача может принять форму либо более высоких денежных потоков, либо более низких затрат на капитал. Сюда входит следующее:

• Объединение фирмы с избыточной наличностью или с «вялостью наличных денег» (и с ограниченными проектными возможностями) и фирмы с высокодоходными проектами (и недостаточным запасом наличных денег для их финансирования) может принести вознаграждение в виде более высокой стоимости объединенной фирмы. Это увеличение стоимости происходит от вложений, которые будут сделаны с помощью добавленных наличных денег и которые в противном случае не были бы осуществлены. Эта синергия проявится чаще всего в тех случаях, когда крупные фирмы присоединяют более мелкие фирмы или когда публично действующие фирмы приобретают частные предприятия.

• Способность нести задолженность при объединении компаний может увеличиться; их доходы и денежные потоки могут стать более устойчивыми и предсказуемыми. А это, в свою очередь, позволит им занимать больше, чем они могли бы получить как отдельные предприятия, что создает выигрыш для объединенной фирмы. Этот выигрыш может быть либо показан в виде более высоких денежных потоков, либо принять форму более низкой стоимости капитала для объединенной фирмы.

• Выигрыш на налогах возникает либо оттого, что присоединение дает преимущества, предусмотренные налоговым законодательством, либо в результате использования убытков для укрытия дохода. Так, рентабельная фирма, которая присоединяет убыточную фирму, может оказаться в состоянии использовать убытки последней, чтобы уменьшить налоговое бремя.

Очевидно, что при многих слияниях возникает потенциал для синергии. Более важные проблемы состоят в том, можно ли оценить эту синергию, и если да, то как это сделать.

Присоедините плохо управляемую фирму и измените стиль управления. Некоторые фирмы управляются плохо, и приобретатели часто верят, что смогут лучше управлять этими фирмами, чем ее нынешние менеджеры. Приобретение плохо управляемых фирм и удаление их нынешних менеджеров, или хотя бы изменение существующего стиля и методов управления, должны поднять стоимость этих фирм, позволяя приобретателю объявить об увеличении стоимости фирмы. Это возрастание стоимости фирмы часто называют «стоимость контроля».

Хотя это объяснение можно использовать для оправдания высокой избыточной стоимости акций сравнительно с их рыночной стоимостью, возможности успеха фирмы покоятся на следующих положениях:

• низкую эффективность присоединяемой фирмы следует приписать существующей администрации этой фирмы, а не рыночным или производственным факторам, которые не контролируются топ-менеджерами фирмы;

• за присоединением должно последовать изменение методов управления, и это изменение должно увеличить стоимость. Действия, которые увеличивают стоимость, увеличивают и денежные потоки от имеющихся активов, а также увеличивают и темпы роста или снижают стоимость капитала;

• рыночная цена приобретаемой фирмы должна отражать статус-кво, т. е. учитывать характеристики нынешнего руководства и его неэффективные методы управления. Если рыночная цена уже имеет в своем составе премию за счет повышения контроля, то для приобретателя нет особых возможностей получить эту премию.

В течение двух последних десятилетий корпоративный контроль все чаще упоминается как основание для враждебного присоединения.

Присоединения и разделение стоимости

Присоединение может быть и дружественным и враждебным событием. При дружественном присоединении руководители фирмы- мишени (присоединяемой) приветствуют присоединение, в некоторых случаях и ищут его. При враждебном присоединении руководители фирмы-мишени не хотят этого присоединения. Приобретающая фирма предлагает цену более высокую, чем рыночная цена фирмы-мишени до присоединения, и предлагает ее акционерам выкупить их акции по этой цене.

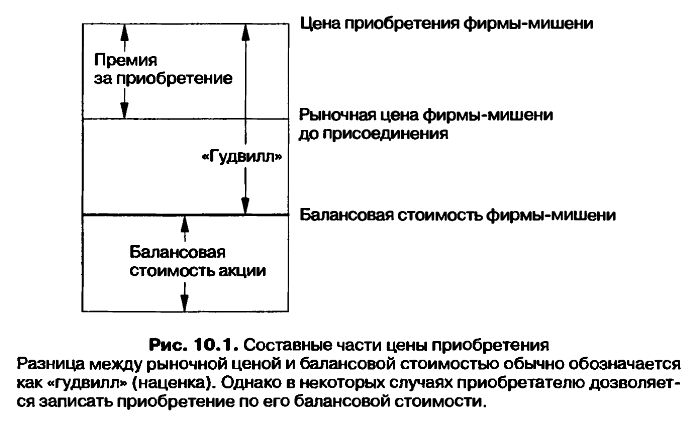

Как при дружественном, так и при враждебном присоединении разница между ценой присоединения и рыночной ценой до присоединения называется «премия за присоединение». Цена присоединения в контексте слияний есть цена, которая будет заплачена присоединяющей фирмой за каждую акцию фирмы-мишени. Эта цена обычно основывается на соглашении между руководителями присоединяющей фирмы и фирмы- мишени. В тендерном предложении это цена, при которой приобретающая фирма получает достаточно акций, чтобы получить контроль над фирмой-мишенью. Эта цена может быть выше первоначальной цены, предложенной приобретателем, если другие фирмы тоже предлагают свою цену за ту же фирму-мишень или если недостаточное число акционеров подают заявления о продаже своих акций по первоначально предложенной цене. Например, в 1991 г. компания АТ & Т сначала предложила купить компанию NCR по цене $80 за акцию с премией в $25 свыше рыночной цены акций на момент предложения. В конце концов АТ & T, чтобы завершить присоединение, заплатила по $110 за акцию. Можно сделать одно окончательное сопоставление, а именно между ценой, заплаченной при присоединении, и бухгалтерской балансовой стоимостью акции в приобретаемой фирме. Эта разность будет зарегистрирована в бухгалтерских книгах приобретающей компании как справедливая наценка и будет списана в последующие годы. На рис. 10.1 показано разбиение цены приобретения на эти составляющие части.

Для вас как для акционера приобретающей фирмы конечная прибыль или убыток от присоединения зависит не от того, создает ли приобретение стоимость или не создает, а от того, сколько заплачено за присоединяемую фирму. Самый легкий способ увидеть это – думать о присоединении как о крупном проекте. Если компания инвестирует в проект $100 млн, а получает обратно от инвестиции только $90 млн в виде увеличения своей стоимости, то потери составят $10 млн. Если компания присоединяет другую компанию и платит за это больше, чем получит обратно в денежных потоках (включая синергию, контроль и другие выгоды, перечисленные в предыдущем разделе), то ее стоимость также упадет на величину переплаты.

|