|

Если акции с низким отношением цены к балансовой стоимости более подвержены риску, чем акции со средней величиной этого отношения, или имеют более низкие доходы на капитал, то более проницательная стратегия потребовала бы, чтобы вы нашли несоответствия – акции с низким отношением цены к балансовой стоимости, низким риском и высоким доходом на капитал. Если вы использовали отношение задолженности как указание на риск дефолта для доходов, которые может дать акция в будущем, то вам следовало бы поискать для инвестиций компании с низким отношением цены к балансовой стоимости, низким риском дефолта и высоким доходом на капитал.

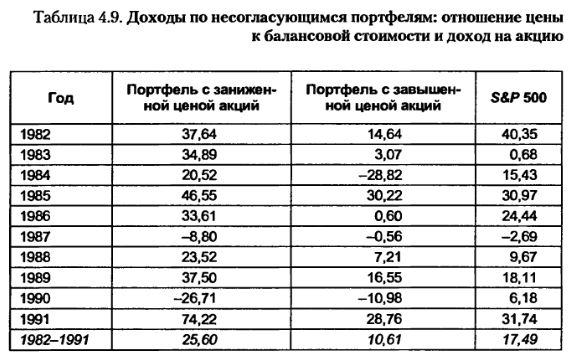

Это предположение было частично протестировано следующим образом: все акции, обращающиеся на Нью-Йоркской фондовой бирже с 1981 по 1990 г., были профильтрованы согласно двум фильтрам – отношению цены к балансовой стоимости и доходу на акцию на конец каждого года. Были составлены два портфеля: портфель акций с заниженной ценой, который каждый год имел низкое отношение цены к балансовой стоимости (в нижнем квартиле всех акций) и высокий доход на акцию (в верхнем квартиле всех акций), и портфель акций с завышенной ценой, который каждый год имел высокое отношение цены к балансовой стоимости (в верхнем квартиле всех акций) и низкие доходы на акцию (в нижнем квартиле всех акций). Затем оценивались доходы по каждому портфелю на следующий год. В табл. 4.9 дается сводка доходов по этим двум портфелям на каждый год с 1982-го по 1991-й.

Портфели акций с заниженной ценой значительно превосходили по доходам портфели акций с завышенными доходами в 8 из 10 лет, принося в среднем на 14,99% больше в период с 1982 по 1991 г., а также имели средний доход значительно больший, чем доход по индексу S&P 500. Хотя риск дефолта в этом тесте не оценивался, вы могли бы легко добавить и его в качестве третьей переменной в процессе фильтрации.

Идя назад по всей выборке акций для октября 2002 г., вы построили серию фильтров для создания портфеля, который удовлетворяет комплексу критериев.

Шаг 1. Рассматривались только акции, которые имели отношение цены к балансовой стоимости меньше 0,80. Этот фильтр несколько более широк, чем тот, который был использован для получения 195 акций в предыдущем разделе, но он позволяет вам использовать более жесткие фильтры для риска и для дохода на акцию.

Шаг 2. Для контроля степени риска все фирмы, имеющие риск β больше 1,5 или отношение долга к капиталу (в рыночной стоимости), которое превышало 70%, были исключены. Тест на рыночную стоимость вместо теста на балансовую стоимость был использован потому, что он является более жестким для тех акций, для которых рыночная стоимость акций меньше балансовой. Рассматривалась и фильтрация для акций с низким стандартным отклонением, но исключено было относительно мало фирм. Поэтому этот фильтр не был включен.

Шаг 3. Для контроля уровня цен все фирмы, которые торгуют акциями по цене ниже $3, были исключены. Этот тест опять же несколько более строг, чем тест с минимальным уровнем цен в $2, который использовался в последнем разделе, но он снизит общие операционные затраты этой стратегии.

Шаг 4. Чтобы профильтровать акции по признаку минимального дохода на акцию, все фирмы, которые имели доход на акцию меньше 8% за самый последний финансовый год, были исключены.

Заключение

Многие инвесторы считают, что акции, которые продаются со скидкой на их балансовую стоимость, – это выгодная сделка. Их аргумент основывается на убеждении, что балансовая стоимость акции представляет собой более надежную меру стоимости акции, или что балансовая стоимость – это мера стоимости фирмы при ее ликвидации. Эмпирические данные как будто подтверждают эти убеждения, поскольку акции с низким отношением цены к доходам в историческом отношении давали гораздо более значительный доход, чем остальной рынок акций. Опасность этой стратегии заключается в том, что балансовая стоимость является бухгалтерской мерой и что она может не иметь никакого отношения ни к стоимости активов, которыми владеет фирма, ни к тому, что она получит при ликвидации этих ее активов. В частности, бухгалтерские решения, приводящие к падению стоимости активов, или решение вопроса о том, капитализировать или списать какое-нибудь имущество фирмы, могут оказать значительное влияние на балансовую стоимость так же, как и решения о выкупе акций или принятии на себя затрат по реструктуризации.

Глядя на основные факторы, определяющие стоимость, вы должны ожидать, что фирмы с высоким риском, низкими перспективами роста и отрицательными или низкими доходами на акцию (или капитал) будут продавать свои акции при низком отношении цены к балансовой стоимости. Цены на акции этих фирм не являются заниженными. Поэтому вы как инвестор должны искать акции, которые продаются при низких отношениях цены к балансовой стоимости без загрязнений в виде высокого риска или незначительных доходов. В этой главе мы рассмотрели, как лучше всего выполнить это путем фильтрации (исключения) акций с низким отношением цены к балансовой стоимости по критериям подверженности риску и проектных доходов. Получившийся в результате портфель должен позволить инвесторам воспользоваться преимуществами стратегии низкого отношения цены к балансовой стоимости, в то же время защищая их от некоторых ее недостатков.

Примечания

1. Rosenberg, В., К. Reid and R. Lanstein, 1985, Persuasive Evidence of Market Inefficiency, Journal of Portfolio Management, vll, 9-17.

2. Fama, E. F., and K.R. French, 1972, The Cross-Section of Expected Returns, Journal of Finance, v47, 427-466. Эта работа является исследованием эффективности разных моделей риска и доходов в финансовой сфере. Оно показало, что отношение цены к балансовой стоимости объясняло большую часть изменчивости доходов по акциям, чем любая другая фундаментальная переменная, включая рыночную капитализацию.

3. Dennis, Patrick, Steven В. Perfect, Karl N. Snow и Kenneth W. Wiles, 1995, The Effects of Rebalancing on Size and Book-to-Market Ratio Portfolio Returns, Financial Analysts Journal, May/June, 47-57.

4. Chan, L. K., Y. Hamao, and J. Lakonishok, 1991, Fundamentals and STOCK Returns in Japan, Journal of Finance, v46, 1739-1789. Они пришли к выводу, что в Японии акции с низким отношением цены к балансовой стоимости дали значительное превышение доходов сравнительно с акциями с высоким отношением цены к балансовой стоимости.

|