|

Разброс результатов работы 82 пенсионных фондов за последние 10 лет составил более 91% из-за различий в подходах к размещению активов.

Бринсон, Сингер и Бибауэр

Как только вы определили свои цели и выбрали для использования одну или несколько понравившихся безопасных стратегий, вы должны усвоить принципы управления размером (калибровки) своих позиций. Это – седьмой фундаментальный ключ, открывающий путь к вашей финансовой свободе.

Принцип управления риском на примере игры в шарики

На некоторых из наших семинаров мы используем игру в шарики, с помощью которой моделируем для участников реальную торговлю. Одна из типичных игр такого рода представляет собой систему торговли, где вы выигрываете в 20% случаев, а в остальных 80% случаев – теряете. Однако когда удается победить, вы получаете в 10 раз больше, чем теряете при проигрыше, то есть ожидание прибыли составляет 10R. Выигрыш в 10R приносят два желтых шарика. Когда вы вытаскиваете один из черных шариков, вы несете маленькие потери в 1R. Таких шариков семь. Однако есть еще один шарик, при выпадении которого вы проигрываете 5R, то есть в пять раз больше обычной потери. Эта простая игра представляет систему торговли, в которой победы встречаются не часто, но они прибыльны. Вы хотели бы использовать такую систему? Подумайте об этом прежде, чем продолжить чтение. Теперь вам несложно вычислить ожидание системы.

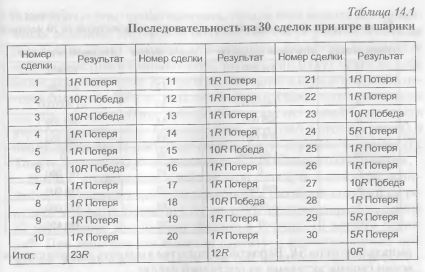

Давайте рассмотрим типичную последовательность из 30 сделок, которая могла бы дать нам результаты, похожие на те, что приведены в таблице 14.1. Представленные там данные немного лучше средних значений. Первые 10 сделок содержат сразу три выигрышных – и в результате прибыль по 10 сделкам составляет 23R. Сделки с 11 по 20 включают две победы в 10R, и итоговым результатом этой серии будет прибыль в 12R. А сделки с 21 по 30 дают нулевую прибыль из-за выпадения сразу трех потерь по 5R. Таким образом, общая прибыль по всей последовательности сделок составляет 35R (23 + 12 + 0). Вспомним материал, приведенный в главе 14: ожидание системы определяется как размер общей прибыли, разделенный на количество сделок. Если разделить 35R на 30 сделок, получится ожидание системы, равное 1,17R. Это означает, что в среднем по каждой из 30 сделок была получена прибыль, в 1,17 раза превышающая размер риска. Если подсчитать обычное ожидание нашей игры в шарики, то получится 0,8R, так что взятая нами в качестве примера последовательность показала более высокий результат, чем можно было бы ожидать.

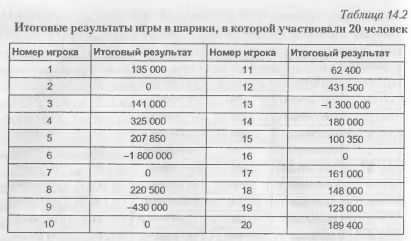

Манера игры зависит от ее целей. Давайте предположим, что наша цель состоит в том, чтобы выиграть игру и не обанкротиться. Таблица 14.2 содержит итоговые результаты игры 20 человек. Каждый из них начал с $100 000 и имел 30 попыток, в результате которых получилась приведенная нами выше, но неизвестная игрокам последовательность. Игроки знали лишь правила игры (количество шариков и их значение) и могли самостоятельно выбирать степень риска R (величину ставки) по каждой своей сделке. Их единственная цель состояла в том, чтобы выиграть игру. Для обанкротившихся не было предусмотрено никакого штрафа, за исключением того, что они окажутся проигравшими. Заметьте, насколько существенна разница между полученными результатами игры. Победитель выиграл $431 500, в то время как худшим результатом стал проигрыш $1,8 млн. Единственным повторившимся результатом стал ноль (то есть игрок проиграл начальные $100 000), его показали сразу четыре игрока. Трое игроков показали результат значительно ниже нуля. Восемь человек (40%) закончили игру с суммой меньшей, чем начальная, несмотря на то что они играли в игру, ожидаемая прибыль которой составляла 35R.

Стратегия первого игрока заключалась в том, чтобы рисковать $1000 при каждой сделке. Так как ожидание игры составляло 35R, он закончил игру с $135 000. Игрок 15, озабоченный тем, что в данной игре выигрышными считаются лишь 20% шариков, рисковал на каждой сделке лишь минимумом в $10. В результате он закончил игру с $100 350. Игроки 6, 9 и 13 показали отрицательный результат, потому что они рисковали двадцатью или больше процентами имеющейся суммы в одном из тех трех случаев, когда выпадала потеря 5R. Вероятно, в попытке выиграть они рисковали всеми своими активами на последней сделке.

Игра с шариками показывает, что именно выбор суммы ставки или размера открываемой позиции дает огромное разнообразие итоговых результатов. Все остальное в игре было постоянно. Все играли в одну и ту же игру. Все имели абсолютно одинаковые шансы. Единственное различие было в размере позиций, или в сумме, которой они рисковали на каждой сделке.

Другая причина столь сильного разброса результатов участников игры заключается в отсутствии как приза за победу в игре, так и штрафа за проигрыш. Это влияет на формирование у игроков принципов достижения цели игры и поощряет играющих брать на себя большие риски.

Мы могли бы ввести правила штрафа в $50 за снижение начальной суммы более чем на 20% и штрафа в $500 за банкротство. Если сделать это, результаты будут совсем иными, потому что изменятся цели игроков. Результаты игры, конечно, были бы различными, но диапазон разброса стал бы существенно уже.

В этом заключается двойной смысл. Во-первых, наиболее важным фактором в игре с положительным ожиданием является стратегия установления размеров позиций – часть вашей торговой системы, которая диктует, какой суммой вы согласны рисковать на каждой сделке. Во-вторых, ваша стратегия калибровки позиций в значительной степени диктуется вашими целями. Когда цель состоит лишь в том, чтобы выиграть, то есть игра ведется без применения реальных штрафов за полученные в игре убытки, итоговые результаты будут находиться в широком диапазоне значений и многие участники обанкротятся, так как они будут брать на себя более высокие риски. В случае применения в игре штрафов за потерю более чем 20% от начальной суммы (даже если целью игры все еще остается общая победа), большинство людей будут вести игру более осторожно (снизят размер позиций и степень риска), а победивший игрок достигнет гораздо более скромного результата. То есть, игроки будут использовать более безопасные стратегии.

Цитата, приведенная в начале этой главы, подчеркивает влияние применяемой стратегии калибровки размеров позиций на результаты работы. Бринсон и его коллеги проанализировали работу 82 менеджеров пенсионных фондов в течение 10-летнего периода. При этом они исследовали структуру инвестиционных вложений, то есть в каком объеме каждый менеджер распределял находящиеся в его управлении активы между наличными деньгами, акциями и облигациями. Было доказано, что именно решения о распределении активов являются причиной 91%-ного разброса в результатах работы менеджеров пенсионных фондов.

Когда вы играете в игру с шариками (см. таблицу 14.1), вы должны принимать решение о размещении активов относительно каждой сделки – то есть решить, какой суммой вы рискуете на следующей попытке (сколько вы ставите на следующий шарик) и какую часть будете держать в безопасных наличных. Другими словами, то, что мы называем «калибровкой позиции», профессиональные менеджеры называют «размещением активов». В оставшейся части этой главы мы порекомендуем несколько основных стратегий и для калибровки позиций (определения, каким должен быть риск на каждой сделке), и для размещения активов (определения, каким должен быть риск на каждой стратегии). Однако все это – различные части одного и того же решения: решения о степени риска при осуществлении инвестиции.

Теперь давайте изучим некоторые практические методы определения того, насколько большой должна быть ваша позиция при входе в рынок.

|