|

«... пока главной движущей силой покупки или продажи ценных бумаг остаются фундаментальные факторы, влияющие на предприятия-эмитенты, анализ финансовой отчетности будет играть важную роль в принятии инвестиционных решений»

Бернстайн Л.А. «Анализ финансовой отчетности»

Главная функция фундаментального анализа на рынке акций заключается в определении истинной стоимости акции, в некоторых источниках называемой также справедливой ценой.

При помощи фундаментального анализа появляется возможность попытаться установить истинную стоимость акций с тем, чтобы впоследствии сравнить ее с рыночной ценой и выявить, таким образом, наличие и величину недооценки или переоценки исследуемого товара. Для этого придуманы и используются самые разные методы, основывающиеся в первую очередь на данных финансовой отчетности

Стоимостная оценка

Существует несколько методов оценки акций, использующих понятие стоимость. Среди них выделяются:

- рыночная стоимость (market value);

- балансовая стоимость (book value);

- ликвидационная стоимость (liquidation value);

- залоговая стоимость (collateral value);

- восстановительная стоимость (reproduction value).

Рыночная стоимость является наиболее доступной для инвесторов, трейдеров и аналитиков, так как является точным отражением заключаемых на рынке сделок. Данная стоимость отражает соглашение между двумя сторонами сделки: покупателем и продавцом, заключенный в конкретный момент времени.

Данная стоимость зависит от большого числа факторов, причем не всегда объективных. Более того, сама рыночная стоимость оказывает влияние на участников сделки, о чем мы будем говорить далее в главе, посвященной психологии.

Например, рыночная стоимость одной акции Microsoft по состоянию на 25 декабря 1999г. составляла $117.

Балансовая стоимость – это стоимость предприятия, определенная по балансовому отчету. Данный вид стоимости признается скорее бухгалтерским термином, нежели реальным оценочным показателем, так как отражает прошлую стоимость предприятия (самое позднее на дату составления балансового отчета), а также по причине не учета множества качественных составляющих цифр, представленных в балансовом отчете (например, качества дебиторской и кредиторской задолженности). Здесь же стоит отметить, что рынок торгует не только и не столько прошлым компании, хотя оно тоже важно, но и ее будущим. В том числе будущей способностью компании создавать прибыль.

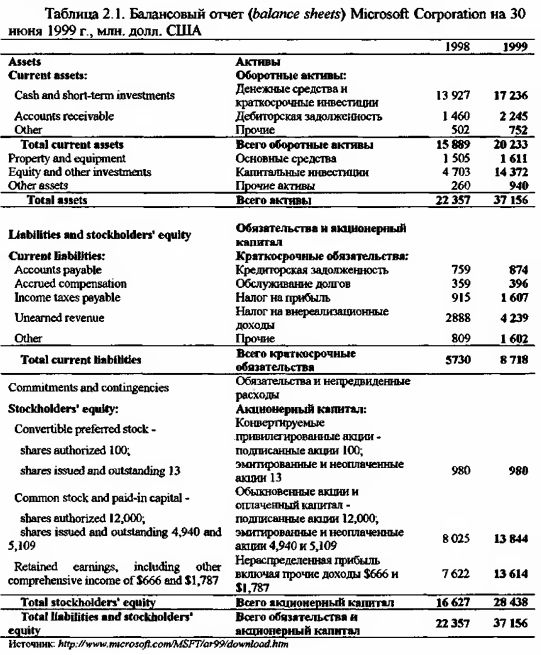

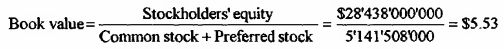

При расчете балансовой стоимости берется только собственный капитал компании (stockholders' equity), который делится на количество выпущенных в обращение акций Например, рассчитаем балансовую стоимость одной акции Microsoft на основании данных годового балансового отчета от 30 июня 1999г.

Балансовый отчет отражает состояние компании на конец отчетного периода по трем основным разделам: активы компании (то, чем она владеет), пассивы (обязательства компании, т.е. то, что она должна), а также акционерный капитал компании (разница между активами и пассивами).

Активы компании делятся на оборотные активы и долгосрочные инвестиции и вложения. Оборотные активы относятся к разряду краткосрочных вложений. Краткосрочными признаются любые инвестиции, которые предполагается обернуть не более чем за 12 месяцев. Долгосрочные инвестиции и вложения состоят из основных средств, собственно долгосрочных инвестиций и прочих активов, которые нельзя отнести к разряду краткосрочных.

Пассивы компании состоят из краткосрочных и долгосрочных обязательств. Как видно из балансового отчета Microsoft, данная компания долгосрочных обязательств не имеет, а сумма краткосрочных составляет $8.7 млрд.

Акционерный капитал состоит из привилегированных и обыкновенных акций, а также нераспределенной прибыли. Данный раздел интересует в первую очередь акционеров, так как отражает их долю в активах компании. Акционерный капитал определяется также, как собственный капитал компании. Отношение собственного капитала к количеству находящихся в обращении акций является балансовой стоимостью компании:

Как видим, найденное значение балансовой стоимости одной акции Microsoft существенно отличается от ее рыночной стоимости – $5.53 и $117 соответственно. То есть то, что стоит по балансу пять с половиной долларов рынок оценивает более чем в сотню. Такое расхождение между балансовой и рыночной оценками стоимости характерно для подавляющего большинства акций на практически всем временном промежутке торговли ими.

Взаимосвязь между активами, пассивами и акционерным капиталом компании определяется следующей простой формулой:

Активы = Пассивы + Акционерный капитал

Ликвидационная стоимость определяется только в случаях ликвидации акционерной компании путем распродажи имущества. Обычно данная стоимость занижена по сравнению с реальной стоимостью компании, так как производится в критических условиях быстрой распродажи имущества и других активов. Ликвидационная стоимость обычно применяется при оценке неизвестных компаний, когда есть сомнения в достоверности имеющейся балансовой отчетности.

Залоговая стоимость очень близка по своему характеру и величине к ликвидационной. Это объясняется нежеланием кредиторов, берущих в залог активы акционерной компании, принимать на себя ценовой и временной риск, реализуя заложенные активы в случае невозврата кредита. Зачастую залоговая стоимость определяется экспертным путем на основе субъективных критериев и соображений как некая скидка от балансовой стоимости собственного капитала компании

Восстановительная стоимость представляет собой сумму, которая потребуется для создания аналогичной акционерной компании. Если речь идет только об оборудовании, то применение восстановительной стоимости вполне оправданно. Однако, как только речь заходит о нематериальных активах, определение восстановительной стоимости переходит в разряд субъективного и трудно поддающегося оценке. Весомую долю стоимости современных акционерных компаний, особенно крупных, составляют стоимость торговых марок (trade mark), брэндов (brand пате), гудвиллов (goodwill) и других нематериальных активов.

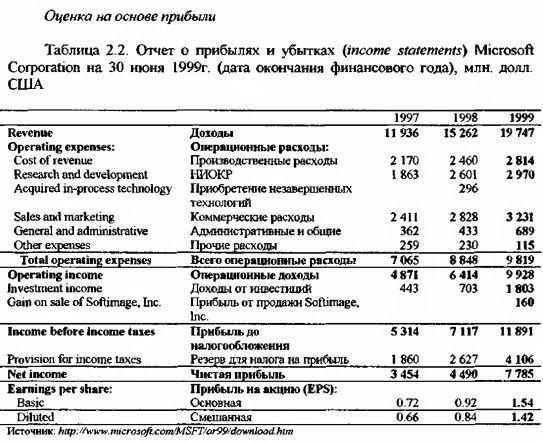

Оценка на основе прибыли

Отчет о прибылях и убытках включает в себя несколько частей, часть из которых является расчетной. На первом месте стоят доходы, иногда также называемые выручкой от реализации продукции или услуг (у Microsoft по итогам 1999 финансового года $19.7 млрд.).

|